Apresentação

A Declaração do Imposto sobre a Renda Retida na Fonte (DIRF) é feita pela FONTE PAGADORA, com o objetivo de informar à Secretaria da Receita Federal do Brasil:

– Os rendimentos pagos a pessoa física domiciliada no País, inclusive os isentos e não tributáveis nas condições em que a legislação específica;

– O valor do imposto sobre a renda e/ou contribuições retidos na fonte, dos rendimentos pagos ou creditados para seus beneficiários;

– O pagamento, crédito, entrega, emprego ou remessa a residentes ou domiciliados no exterior, ainda que não tenha havido a retenção do imposto, inclusive nos casos de isenção ou alíquota zero;

– Os pagamentos a plano de assistência à saúde – coletivo empresarial. -Os valores relativos a deduções, no caso de trabalho assalariado.

Novidade

A geração da DIRF 2025 (Declaração do Imposto de Renda Retido na Fonte) referente ao ano-calendário 2024 está disponível a partir da versão 02.754 dos sistemas Grupo Módulos.

Programa Gerador

O Programa Gerador de Declaração da Declaração do Imposto sobre a Renda Retido na Fonte (PGD DIRF) 2025 já está disponível para ser baixado no site da Receita Federal, clique aqui.

Prazo de Entrega

A DIRF 2025, relativa ao ano-calendário de 2024 (janeiro a dezembro), deverá ser entregue até as 23h59mn59s (vinte e três horas, cinquenta e nove minutos e cinquenta e nove segundos), horário de Brasília, do dia 28 de fevereiro de 2025 SEXTA-FEIRA.

Perguntas e Respostas da Receita Federal

Os cidadãos já podem acessar também o Perguntas e Respostas DIRF 2025 para tirar dúvidas sobre a entrega da Declaração.

Iniciando a conferência dentro do Sistema Folha de Pagamento

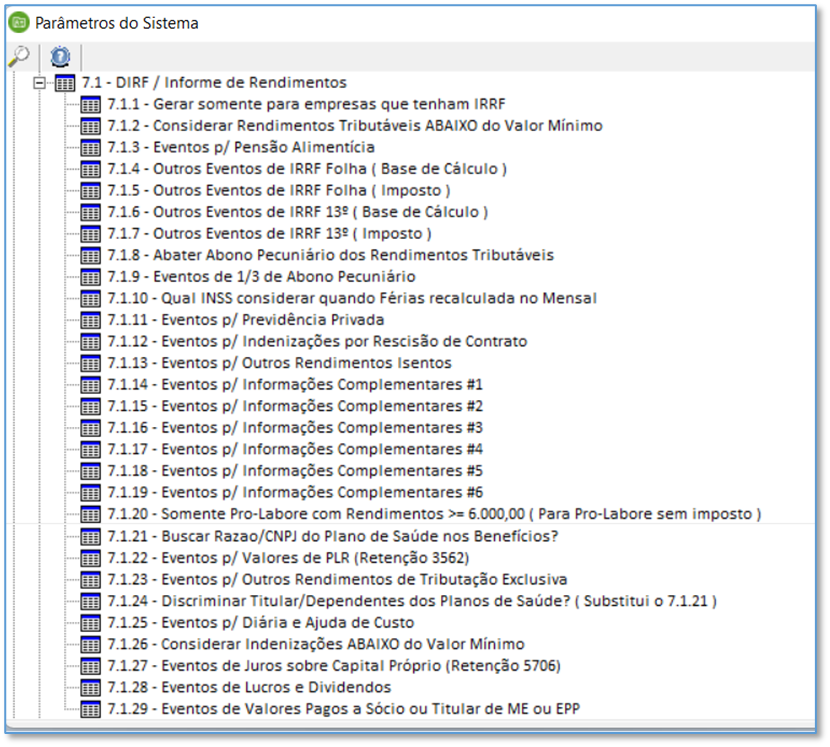

Orientamos inicialmente a revisar os parâmetros no sistema referente a DIRF acesse o menu: ARQUIVOS > PARÂMETROS > 7-FECHAMENTO ANUAL > 7.1 DIRF/INFORME DE RENDIMENTOS

A seguir vamos detalhar cada um dos parâmetros e suas respectivas funcionalidades:

- 7.1.1 – Gerar somente para empresas que tenham IRRF: Marcando “SIM” o programa irá gerar a DIRF somente das empresas que tiveram retenção do IRRF no exercício; marcando “NÃO” o programa irá gerar para TODAS as empresas.

- 7.1.2 – Considerar Rendimentos ABAIXO do valor mínimo: Marcando “SIM” o sistema levará ao arquivo TODOS os funcionários, não controlando o valor anual mínimo de rendimentos e marcando a opção “NÃO” o sistema inclui no arquivo apenas os funcionários com rendimentos superiores ao estabelecido pela legislação, realizando o controle dos rendimentos para geração. O valor de rendimentos anual para o ano-base 2021 deve ser igual ou superior a R$ 28.559,70 e também os funcionários com retenção de imposto, mesmo com rendimento inferior ao mínimo.

- 7.1.3 – Eventos para Pensão Alimentícia: Informar todos os eventos utilizados nos cálculos de folha para o desconto de pensão alimentícia.

- 7.1.4 – Outros Eventos de IRRF Folha (Base de Cálculo): Esse parâmetro é específico para empresas que realizam importação de dados de outros sistemas durante o exercício da DIRF. (Eventos de proventos e descontos que não foram devidamente configurados para a base de cálculo de IRRF).

- 7.1.5 – Outros Eventos de IRRF Folha (Imposto): Informar os eventos criados para desconto do IRRF que não estiverem configurados com as rotinas de cálculos 85 ou 86, pois eventos com estas rotinas o sistema já está configurado automaticamente.

- 7.1.6 – Outros Eventos de IRRF 13º (Base de Cálculo): Esse parâmetro é específico para empresas que realizam importação de dados de outros sistemas durante o exercício da DIRF. (Eventos de proventos e descontos que não foram devidamente configurados para a base de cálculo de IRRF 13º).

- 7.1.7 – Outros Eventos de IRRF 13°(Imposto): Informar os eventos criados para desconto do IRRF 13º que não estiverem configurados com a rotina de cálculo 87, pois eventos com esta rotina o sistema já está configurado automaticamente.

- 7.1.8 – Abater Abono Pecuniário dos Rendimentos Tributáveis: Informar “SIM” ou “NÃO” para o sistema controlar para onde levar os eventos referentes ao abono pecuniário, marcando como sim ele vai considerar os eventos como isentos.

- 7.1.9 – Eventos de 1/3 de Abono Pecuniário: Informar os eventos utilizados para pagamento de 1/3 sobre o abono pecuniário.

- 7.1.10 – Qual INSS considerar quando Férias recalculadas no Mensal: Esse parâmetro disponibiliza três ações do sistema, sendo elas:

» INSS das FÉRIAS: Este valor é subtraído do valor recalculado no mensal. Utilizado para os casos em que no cálculo do pagamento 02 mensal é usado apenas o evento de INSS folha com o somatório total do INSS do mês.

» INSS do MENSAL: Sistema despreza o INSS calculado nas férias e considera somente o INSS Folha.

» INSS do MENSAL + INSS das FÉRIAS: Sistema buscará o valor somado do INSS mensal e INSS férias, deve ser utilizado quando no cálculo do pagamento 02 mensal são utilizados separadamente os eventos de INSS férias e folha.

- 7.1.11 – Eventos para Previdência Privada: Informa todos os eventos utilizados para descontos de previdência privada.

- 7.1.12 – Eventos para Indenização por Rescisão do Contrato de Trabalho: Informar todos os eventos utilizados para pagamento de verbas indenizadas na rescisão do contrato de trabalho, exemplo aviso prévio.

- 7.1.13 – Eventos para Outros Rendimentos Isentos: Informar todos os eventos utilizados para pagamento de verbas isentas do imposto de renda.

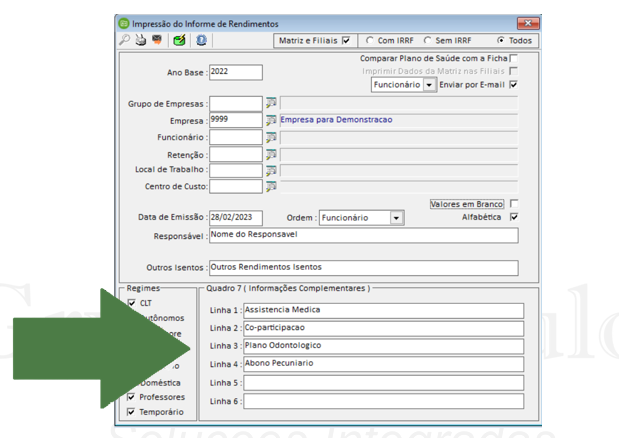

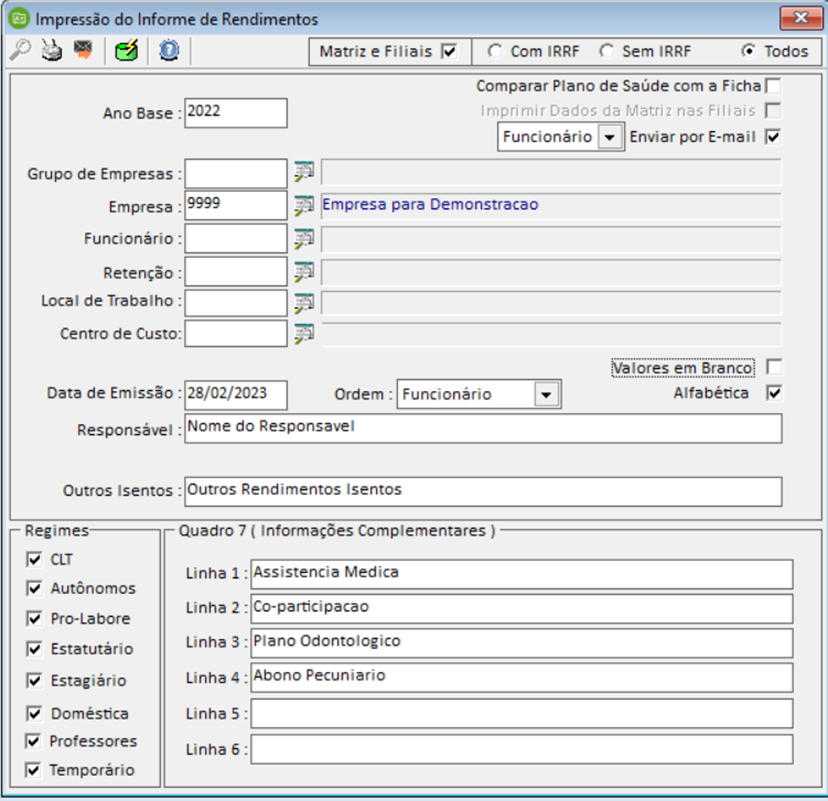

- 7.1.14 a 7.1.19 – Eventos para Informações Complementares: Informar eventos para informações complementares como: Assistência médicas, odontológicas etc. Os eventos informados nesses parâmetros também levarão as informações complementares do informe de rendimentos conforme a imagem a seguir:

- 7.1.20 – Pró-Labore com Rendimentos >= (maior ou igual) a R$ 6.000,00:

Marcando como “SIM” o sistema irá gerar para DIRF somente os pró-labores com valores de rendimentos anuais iguais ou superiores a R$ 6.000,00. Marcando como “NÃO” o sistema irá gerar todos os pró-labores independentes dos valores de rendimentos anuais recebidos.

- 7.1.21 – Buscar Razão/CNPJ do Plano de Saúde nos Benefícios? Informar “Sim” ou “Não” para sistema ter a informação correta no momento da geração do arquivo, este parâmetro terá efeito no Informe de Rendimentos para demonstração no quadro de informações complementares.

- 7.1.22 – Eventos para Valores de PLR (Retenção 3562): Os eventos próprios para a participação de lucros e resultados – PLR devem ser levados à DIRF com o código de receita 3562 ao invés do 0561. Para isso o usuário deve informar neste parâmetro quais são os códigos desses eventos.

- 7.1.23 – Eventos para Outros Rendimentos de Tributação Exclusiva: Informar os eventos que se destinam a outros rendimentos de tributação exclusiva.

- 7.1.24 – Discriminar Titular/Dependente dos Planos de Saúde: Ativando este parâmetro, o sistema irá demonstrar no Informe de Rendimentos o valor descontado de Assistência Médica separado por titular/dependente. Ele substitui o parâmetro 7.1.21.

- 7.1.25 – Eventos para Diárias e Ajuda de Custo: Informar os eventos que se destinam ao pagamento de diárias e ajuda de custo.

- 7.1.26 – Considerar Indenizações ABAIXO do Valor Mínimo: Ativando este parâmetro o sistema irá levar valores de Indenizações por Rescisão de Contratos de Trabalho abaixo do mínimo (R$ 28.559,70).

- 7.1.27 – Eventos de Juros sobre Capital Próprio (Retenção 5706): Informar os eventos que se destinam ao Juros sobre Capital Próprio, para o sistema gerar sob o código de receita 5706.

- 7.1.28 – Eventos de Lucros e Dividendos: Informar os eventos que se destinam a lucros e dividendos, para que o sistema posso preencher os campos destinados na DIRF e informe de rendimentos.

- 7.1.29 – Eventos de Valores Pagos a Sócio ou Titular de ME ou EPP: Informar os eventos que se destinam a valores pagos a sócios ou titular de empresa ME ou EPP, para que o sistema posso preencher os campos destinados na DIRF e informe de rendimentos.

Configurando Assistência Médica e Odontológica

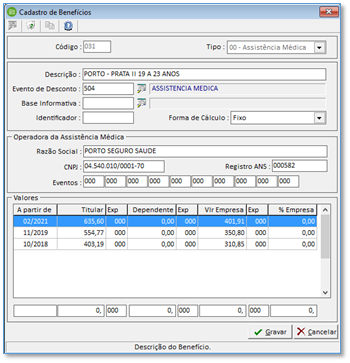

Sabemos que os valores de Assistência Médica e odontológica precisam de informação detalhadas para o preenchimento da DIRF. Passo 01 → Para configurar os benefícios acesse no sistema Folha de Pagamento o menu: ARQUIVOS > TABELAS > BENEFÍCIOS

Para realizar um novo cadastro informe um código disponível pressione a tecla ENTER e selecione o tipo de benefício dentre as opções: Assistência Médica (odontológica pode ser utilizado o mesmo tipo), Vale Refeição, Vale Alimentação, Convênio Farmácia, Faculdade, Combustível, Seguro de Vida, Café, Outros. Nesse tutorial iremos focar na ASSISTÊNCIA MÉDICA/ODONTOLÓGICA.

Descrição: informe uma descrição, por exemplo: PORTO-PRATA II 19 A 23 ANOS.

Evento de Desconto: informe a verba de desconto da assistência médica em folha de pagamento.

Base informativa: Campo exclusivo na exportação do eSocial (Bases informativas).

Identificador: Código do plano de saúde, preencher somente se houver.

Forma de Cálculo: Fixa (valor de desconto fixo) | Vidas (valor de desconto por vida) | Desconto só titular (valor de desconto exclusivo para o titular).

Quadro Operadora da Assistência Médica: Preencher todo o quadro com os dados da operadora de assistência médica, tais como: Razão Social, CNPJ, Registro na ANS (Agência Nacional de Saúde). Os quadros de eventos somente devem ser preenchidos quando houver mais do que 01 para desconto em folha de pagamento.

Quadro Valores: Informar a partir de qual mês/ano inicia o desconto no sistema, qual o valor de desconto do titular e desconto para dependentes. Se houver valores diferentes por idade ou plano, deve-se criar códigos de benefícios distintos para cada um. Os campos “EXP” são expressões de cálculos, fórmulas internas no sistema, orientamos deixar os campos zerados.

Nos campos destinados a EMPRESA deve-se preencher o campo “Valor Empresa” informando o valor que a empresa custeia no convênio médico OU deve-se informar o percentual % que a empresa contribui. Selecionando Forma de Cálculo “FIXA” o sistema desconta o Valor Empresa ou % Empresa apenas uma única vez, já como “VIDAS”, o sistema multiplica o Valor Empresa ou % Empresa de acordo com as vidas do benefício. Após preencher todos os valores pressione a tecla ENTER para que os valores sejam salvos no quadro valores. Após constar os valores pode clicar no botão GRAVAR.

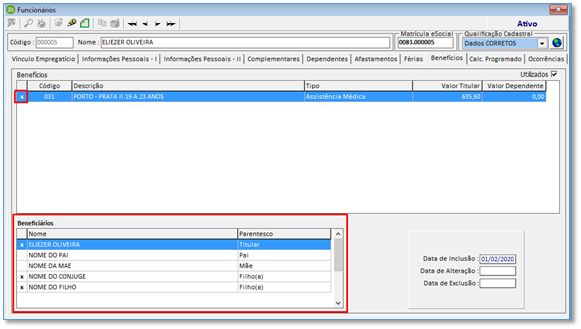

Passo 02 → Após cadastrar o benefício, acesse o cadastro dos funcionários no menu: ARQUIVOS > FUNCIONÁRIOS > CADASTROS > FUNCIONÁRIOS digite o código do funcionário e clique na aba “BENEFÍCIOS” o sistema irá listar todos os benefícios cadastrados e será necessário selecionar quais benefícios são utilizados por cada funcionários. Para isso dê um duplo-clique na linha do benefício. No quadro “Beneficiários” selecione quais pessoas serão os beneficiários e com a tecla de atalho “ALT + M” poderá informar a data de inclusão, alteração e exclusão de cada beneficiário.

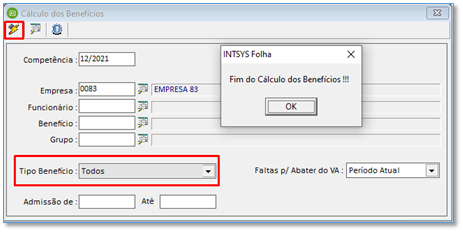

Passo 03 → Agora mensalmente é necessário gerar o cálculo dos benefícios. Para isso acesse o menu: PAGAMENTOS > BENEFÍCIOS > CÁLCULO. Selecione os filtros necessários e clique no ícone do raio amarelo para gerar o cálculo.

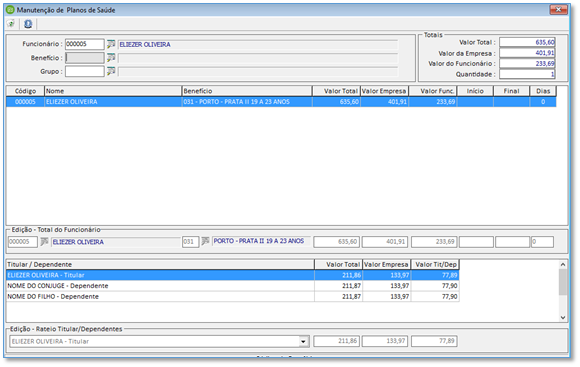

Passo 04 → Para conferir os valores de cada funcionário acesse o menu: PAGAMENTOS > BENEFÍCIOS > MANUTENÇÃO DE PLANOS DE SAÚDE será demonstrado o valor de cada funcionário titular/dependente no mês selecionado.

O sistema oferece um relatório de conferência de valores, acesse o menu: PAGAMENTOS > BENEFÍCIOS > RELAÇÃO DE BENEFÍCIOS selecione o período, por exemplo: janeiro a dezembro, considerando se o pagamento é dentro do mês ou no mês seguinte.

Para as empresas que pagam o salário dentro do mês deve ser selecionado de 01 a 12 e para empresas que pagam no mês seguinte deve ser selecionado de 12 (ano anterior) a 11 do ano atual.

Quando os descontos dos benefícios de assistência médica são digitados manualmente nas telas de “PAGAMENTOS > VARIÁVEIS” ou “CÁLCULOS PROGRAMADOS” ou seja, sem considerar o valor do benefício, a conferência será por meio do menu: “PAGAMENTOS > CONSULTA DE EVENTOS”, considerando as mesmas datas acima.

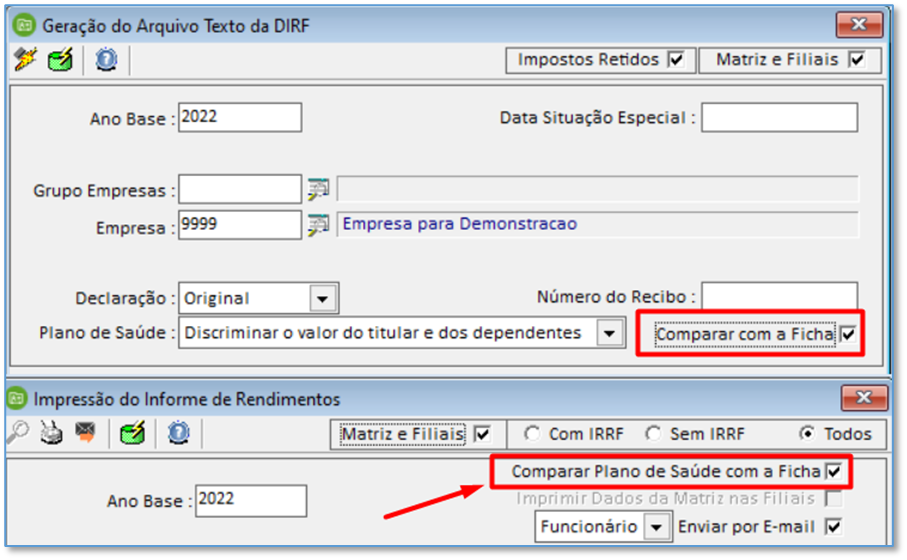

Para a Exportação da Dirf e Emissão do Informe de Rendimentos, temos a opção nos dois menus. “Comparar com a Ficha” e “Comparar plano de saúde com a Ficha”.

- Quando NÃO for selecionada: o sistema vai pegar os valores informados no cadastro dos benefícios e separar parte empresa e parte funcionário e multiplicar aos meses de cálculo.

- Quando SELECIONADA: o sistema verifica se algum valor referente ao evento de desconto da assistência médica/odontológica foi lançado nas “variáveis” e fazer a divisão dos valores da seguinte forma:

– Caso o valor lançado nas variáveis for superior ao valor cadastrado no benefício, a diferença será discriminada no valor do titular.

-Caso o valor lançado nas variáveis for inferior ao valor cadastrado no benefício, a diferença será rateada entre todos os usuários dos benefícios.

Para a exportação da DIRF, quando selecionado a opção “Plano de Saúde – discriminar somente o valor do titular”, o sistema irá gerar SEM considerar o valor comparando com a Ficha do funcionário.

GERAÇÃO DA DIRF E CONFERÊNCIA DOS VALORES

Passo 05 → Realize a conferência dos valores da DIRF no menu: FECHAMENTO ANUAL > DIRF > MANUTENÇÃO DOS VALORES

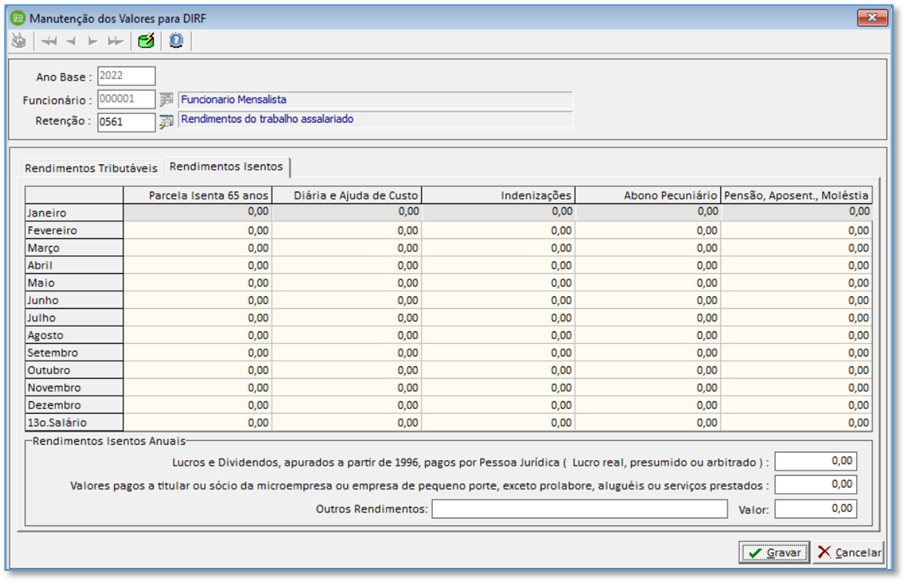

Está tela iremos informar o ano base e clicar nas setas para selecionar os trabalhadores ou indicar o código do funcionário específico. O sistema exibirá o código de receita do Darf, geralmente, 0561 / 0588 etc.

Os valores dos rendimentos serão demonstrados em cada competência e nas abas “Rendimentos Tributáveis” e “Rendimentos Isentos” com os respectivos valores mensais por data de pagamento.

EXEMPLO: Para uma empresa que efetua o pagamento mensal no 5º dia útil o valor demonstrado na competência: janeiro será referente ao que foi PAGO no período de 01-Janeiro a 31-Janeiro, logo as remunerações da Folha de DEZEMBRO entre outros.

Para uma empresa que efetua o pagamento mensal dentro do mesmo mês, os valores serão demonstrados em cada competência.

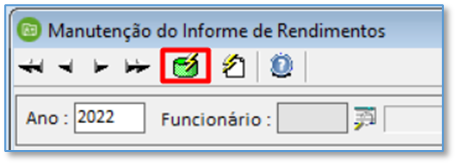

Orientamos que ANTES da conferência ou digitação manual de valores, que realize a atualização dos valores no ícone do tambor verde. Sempre que clicar nesse ícone os valores de cada competência será apurado o que de fato estiver nos cálculos de cada período. Caso não tenha cálculos no sistema, NÃO clique no ícone pois caso contrários os valores serão zerados.

13º Salário → O 13º salário para o “informe de rendimentos” é informado na forma de rendimento líquido, ou seja, o sistema pega o valor pago menos as deduções (INSS, dependente, pensão e IRRF) e o resultado que der será apresentado no informe.

RENDIMENTOS ISENTOS

Na aba de rendimentos isentos serão demonstrados todos os valores considerados como “Isentos” para o IRRF, eles mesmos serão extraídos dos parâmetros informados e cálculos efetuados no sistema.

O sistema possui campos específicos para “Valores pagos ao titular / sócio da microempresa / empresa de pequeno porte, exceto pró-labore, aluguéis ou serviços prestados / Distribuição de Lucros”.

ABA RENDIMENTOS ISENTOS

INFORME DE RENDIMENTOS – SISTEMA FOLHA DE PAGAMENTO

Conferência → Acesse o menu: FECHAMENTO ANUAL > INFORME DE RENDIMENTOS > MANUTENÇÃO DOS VALORES

O sistema irá demonstrar uma prévia da visualização do Informe de Rendimentos na tela.

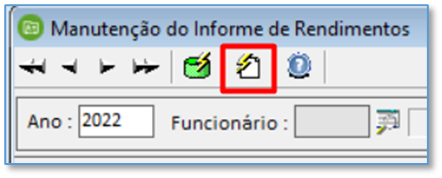

Observação: Se algum valor foi digitado ou alterado manualmente no menu anterior (FECHAMENTO ANUAL > DIRF > MANUTENÇÃO DE VALORES), será necessário clicar no ícone da folha em branco com o raio amarelo para que sejam transportados os valores para a tela do informe de rendimentos. Ao lado temos o ícone de tambor verde que tem a função de atualizar os valores, buscando os valores dos cálculos realizados no sistema.

Emissão do Informe de Rendimentos do Sistema Folha

Acesse o menu: FECHAMENTO ANUAL > INFORME DE RENDIMENTOS > EMISSÃO DO INFORME DE RENDIMENTOS. Para a emissão do Informe de Rendimentos, o sistema possui diversos filtros, ficando a critério de o usuário a seleção.

IMPOSTOS RETIDOS SOBRE NOTA FISCAL

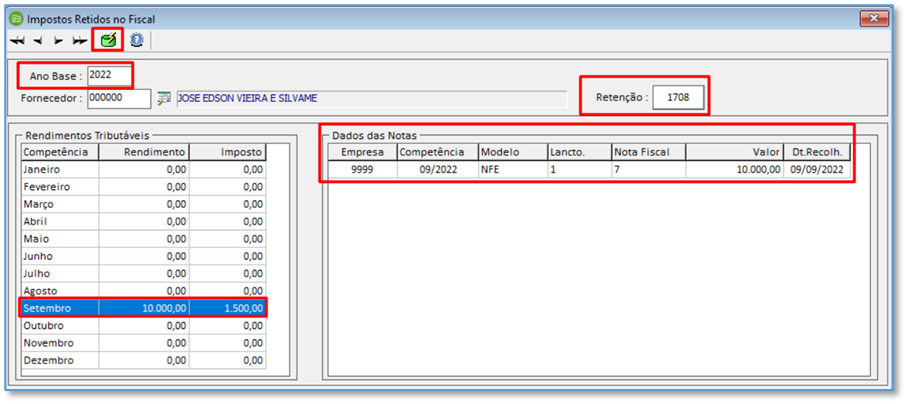

Os valores de impostos retidos sobre os Serviços Tomados, serão totalizados por código de receita (Retenção) de imposto e fornecedor. Acesse o menu no sistema folha: FECHAMENTO ANUAL > DIRF > IMPOSTOS RETIDOS NO FISCAL

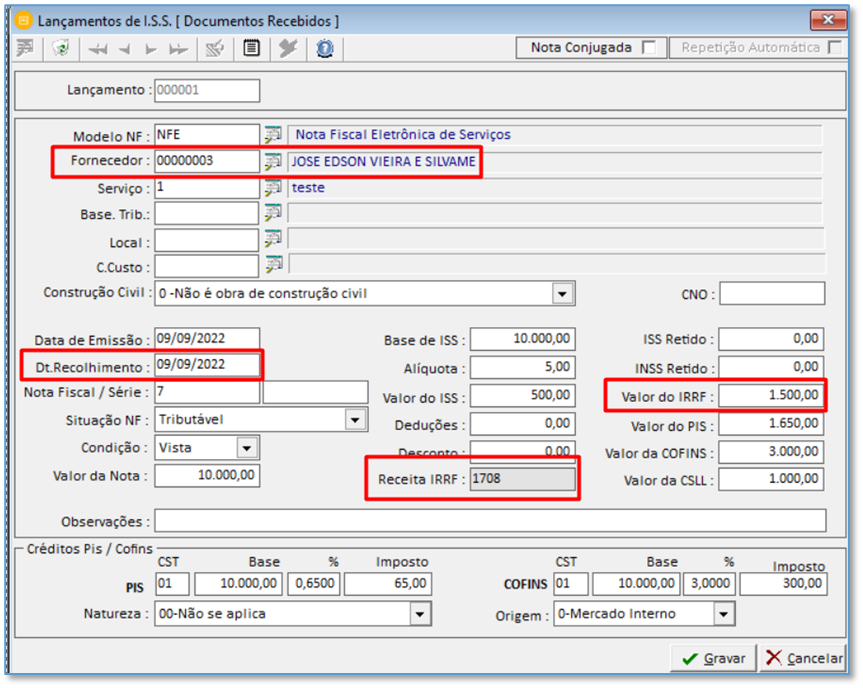

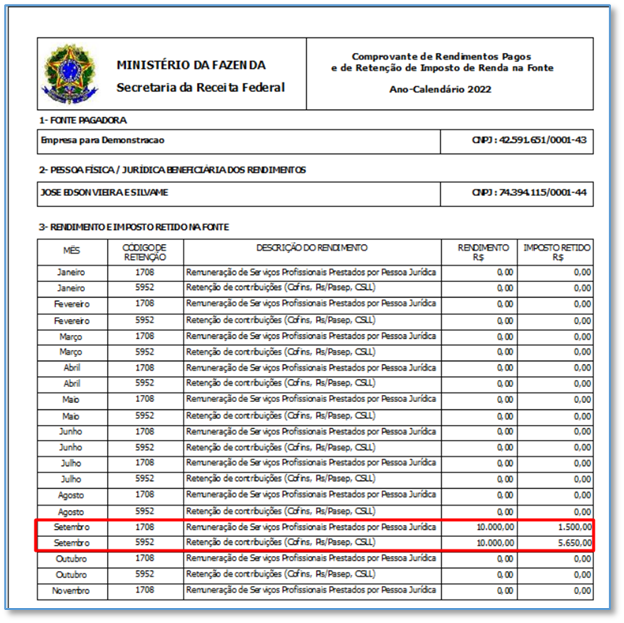

Na DIRF são informados os valores de impostos retidos sobre serviços tomados, sendo totalizados por código de Retenção de Imposto e Fornecedor. Exemplo – Retenção 5952/1708 etc. Estes dados são recuperados através do Sistema Escrita Fiscal no menu: LANÇAMENTOS > SERVIÇOS-DOCUMENTOS RECEBIDOS

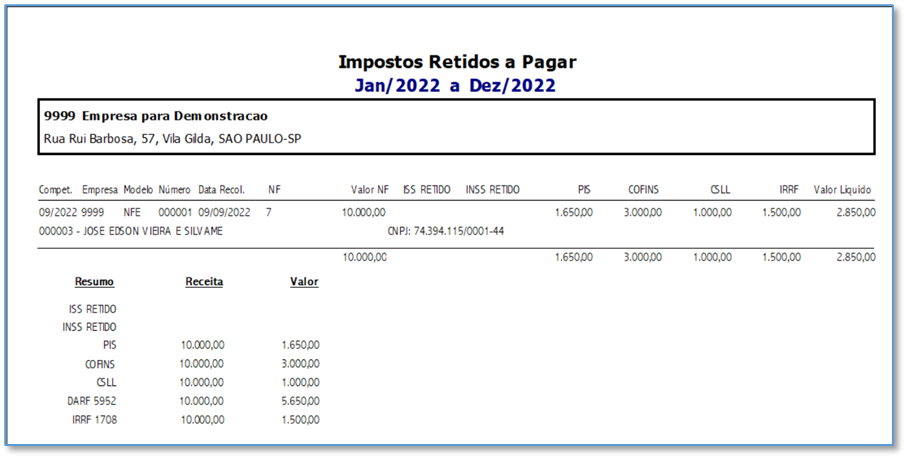

No sistema Escrita Fiscal e Folha temos alguns relatórios que auxiliam a conferência dos impostos retidos, nos menus:

– RELATÓRIOS > APURAÇÕES > IMPOSTOS RETIDOS (Sistema Escrita Fiscal)

– RELATÓRIOS > GERAIS > INFORME DE RENDIMENTOS JURÍDICO (Sistema Escrita Fiscal)

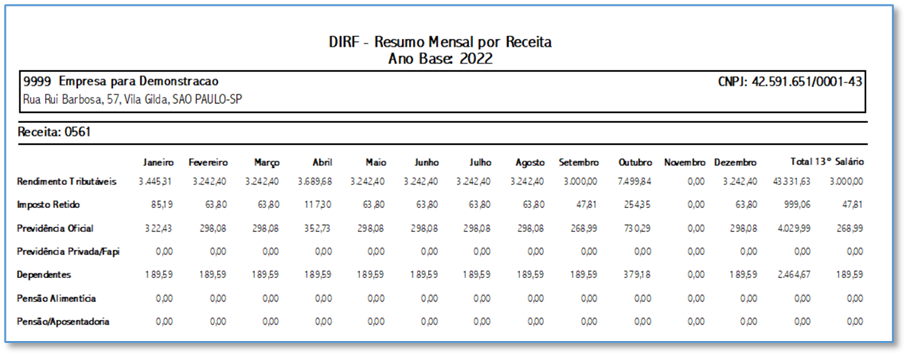

– FECHAMENTO ANUAL > DIRF > RESUMO POR RECEITA (Sistema Folha de Pagamento) neste relatório o sistema irá trazer de maneira sintética os valores totais da empresa referente a rendimentos tributáveis, imposto retido, previdência oficial, previdência privada/Fapi, dependentes, pensão alimentícia, pensão/aposentadoria, separados pelos meses do ano base e código de receita.

EXPORTAÇÃO DO ARQUIVO

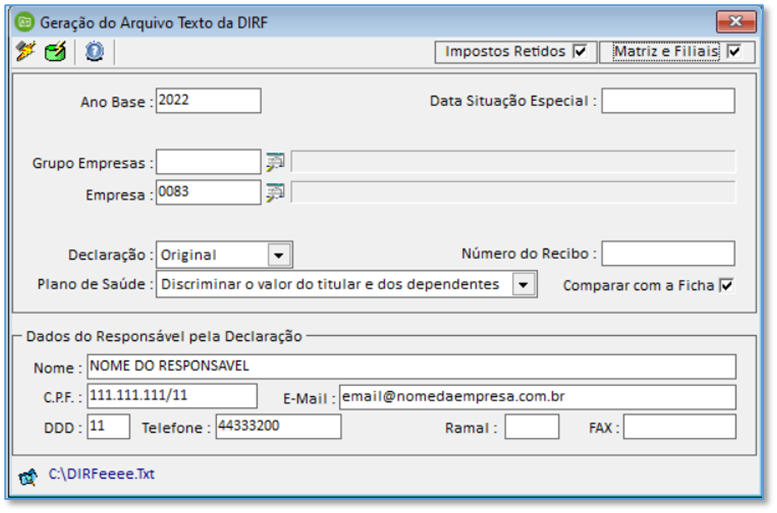

Para realizar a exportação do arquivo da DIRF o sistema gera como padrão no diretório C: (Pasta do Computador). Para escolher outro caminho basta clicar no ícone do lado inferior esquerdo lupa na cor azul. .

O arquivo gerado será na extensão .TXT e a descrição do arquivo será composta da palavra DIRF + os quatro dígitos do número da empresa no sistema, por exemplo: DIRF00083.txt (DIRF da empresa 83).

Para a geração selecione os dados pertinentes a empresa, ano e tipo de Declaração. Marque a opção se houver “Matriz e Filiais”, pois para este o arquivo é declarado todo pela Matriz. Marque “Impostos Retidos” para exportar os dados referentes os impostos retidos no sistema Fiscal. Selecionar a opção desejada referente ao Plano de Saúde. E preencha os dados do Responsável pela Declaração.

DÚVIDAS GERAIS SISTEMA FOLHA DE PAGAMENTO – DIRF

» Duplicando Valores de Rendimentos

Causa: O mesmo CPF em mais de um cadastro de Funcionário.

» Não está exportando todos os Funcionários:

Causa: O mesmo CPF em mais de um cadastro de Funcionário ou Falta de CPF no cadastro do Funcionário. Todos os Dependente deverão ter CPF em seu cadastro.